È stato sicuramente uno degli maggiori eventi del 2023: la fine di Credit Suisse. Molto si è detto e scritto. In queste settimane è uscito pure un libro sulla fine della grande banca elvetica: “Zu hart am Wind: Warum die Credit Suisse untergehen musste”. Un libro scritto da Dirk Schütz, direttore della rivista economica Bilanz, che analizza in modo preciso tutti gli avvenimenti. SEIDISERA lo ha intervistato:

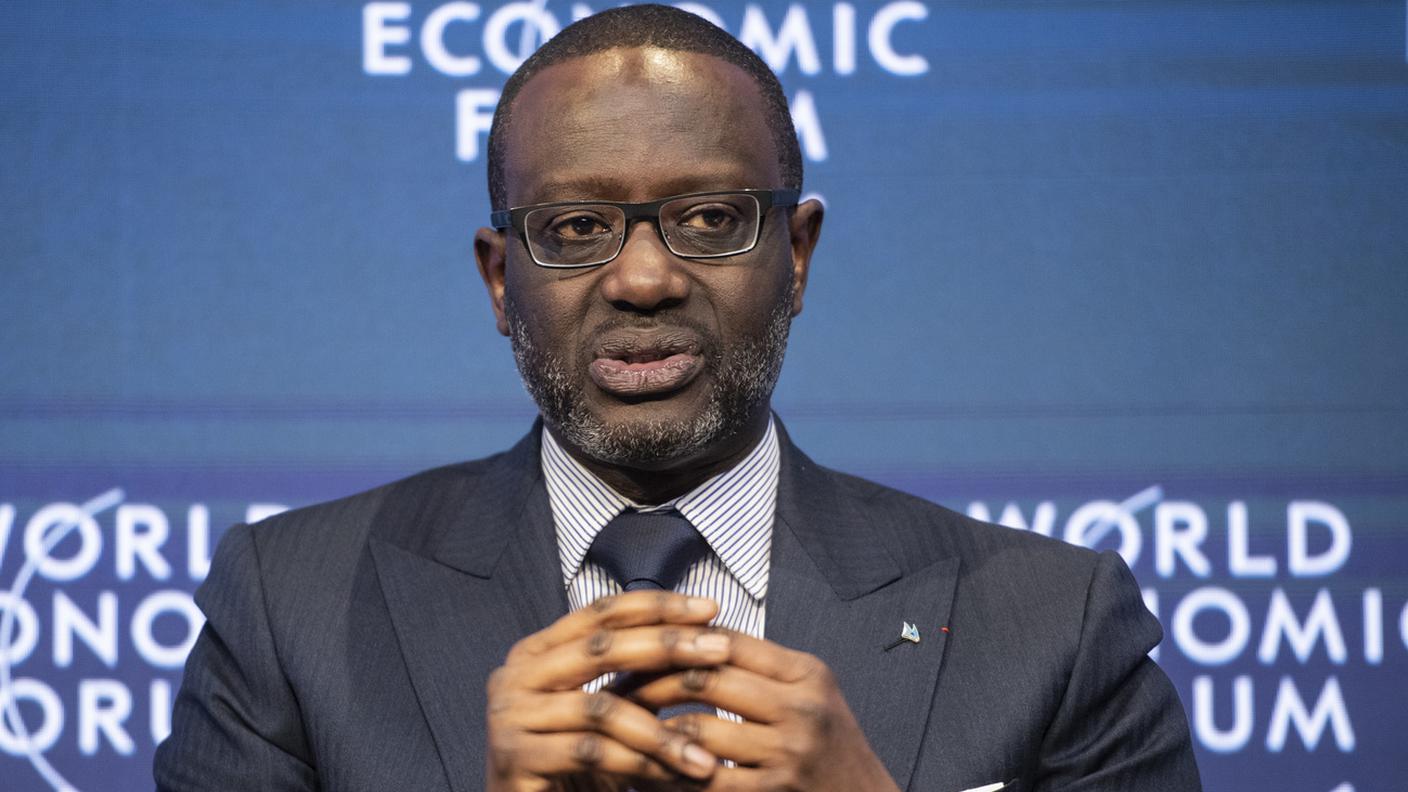

Lei dice che la fine di Credit Suisse inizia nel 2015, con l’arrivo di Tidjane Thiam come CEO della banca, ma la cultura del rischio era già ben presente prima...

“È vero ma prima di Thiam i direttori erano i primi risk manager, coloro che conoscevano a fondo tutti gli affari della banca. Thiam era conosciuto ma non aveva mai lavorato in una banca prima di allora. Non sapeva esattamente come gestire alcune situazioni, alcuni prodotti. Era come un principiante in una banca.”

L’arrivo di Thiam corrisponde anche a un cambio di organizzazione. Si punta alla regionalizzazione di Credit Suisse con unità in tutto il mondo quasi autonome. In questo modo era difficile risalire a molte informazioni. Lei ha definito la banca una scatola nera, difficile capire cosa ci stesse dentro. Perché non tornare indietro?

“Thiam veniva da un’assicurazione, un settore dove la regionalizzazione è molto in voga. I mercati sono molto nazionali. Il Consiglio di Amministrazione non ha fatto nulla. Il direttore poteva fare quello che voleva. Il crollo del titolo in borsa avrebbe dovuto essere un segnale che la strategia non era convincente. Ma non si è cambiato nulla. “

Tenendo conto di utili, perdite, multe varie la banca in 15 anni ha realizzato 800 milioni di utili, ma ha pagato bonus per 40 miliardi, cinquanta volte tanto. Agli azionisti però le cose andavano bene così...

“Non è che non si sia detto nulla. Nelle assemblee generali, già dal 2013, ci sono stati diversi dibattiti a proposito dei bonus. Bisogna però dire che gli azionisti principali hanno sempre accettato i dirigenti in generale. Era quello il problema.”

Se prendiamo esempi come la FED americana, la Banca d’Inghilterra troviamo che sotto lo stesso tetto delle banche centrali ci sono anche le autorità di vigilanza. In Svizzera BNS e FINMA sono separate, anche fisicamente. Come mai?

“Perché in Svizzera non piace centralizzare il potere. Nel nostro paese piace decentralizzare, quindi anche per quel che concerne le autorità di vigilanza.”

Torniamo alla FINMA. Durante il periodo di difficoltà di Credit Suisse l’impressione è che non abbia visto cosa succedeva, non ha fatto nulla, non ha intrapreso passi decisi. Ma solo perché non ha i mezzi per farlo?

“È questo. Ed è una cosa voluta dal Parlamento, dal pubblico svizzero, quindi non ci si deve lamentare di questo stato di cose. Si deve dire che una volta la direzione era più professionale, ma anche allora, sotto la direzione di Mark Branson, un banchiere, si sono fatti degli errori. Alla fine la Svizzera non vuole una regolamentazione troppo forte.”

La nazionalizzazione di Credit Suisse non è mai stata veramente presa in considerazione. Se non ci fosse stato il caso UBS in precedenza, si sarebbe agito diversamente?

“Credo sia questo il punto. Dopo UBS si è detto: non deve più succedere che lo Stato debba salvare una grande banca svizzera. Fin dall’inizio della crisi era un tabù. Inoltre non c’erano delle forze che spingevano veramente per una nazionalizzazione, né il Governo, né la FINMA e nemmeno la Banca Nazionale. “

Dopo quanto successo il 19 marzo, con la decisione di procedere all’acquisto di Credit Suisse da parte di UBS, si è detto e ridetto che bisognava riformare il sistema per evitare un’altra situazione simile. Ma in campagna elettorale per le elezioni federali 2023, la questione non è mai stata al centro del dibattito. È sorpreso?

“Mi ha un po’ sorpreso, ma ci sono due fattori da tenere in considerazione. Il primo: è un tema un po’ complicato. Tutte queste regole di capitalizzazione e altro sono soggetti lontani dalla quotidianità della gente. Inoltre ad agosto UBS ha rinunciato a tutte le garanzie, quindi non c’era più questo legame tra Stato e banca. Non c’era più la sensazione che i contribuenti dovesse ancora una volta sostenere una banca. Tutto questo ha fatto perdere l’interesse della gente sul tema.”

La legge cosiddetta “too big to fail”, troppo grande per fallire, in un certo senso si è dimostrata inadeguata, visto quanto successo. Perché ci si concentra troppo sul capitale e meno sulla liquidità, che è stata alla base del crollo di Credit Suisse?

“Si è stato un problema di liquidità, ma innescato da una crisi di fiducia. E oggi questa fiducia viene a mancare più velocemente, anche a causa dei social media. Questa è una grossa differenza rispetto al passato. Il capitale non ha giocato nessun ruolo nel crollo. Non era eccezionale, ma non è stato la causa del crollo. “

Ecco i social media. Nel mese di ottobre del 2022, un tweet, come si chiamava allora, di un giornalista australiano, David Taylor scatenò il panico in quanto diceva che una grande banca stesse per fallire e in molti pensarono a Credit Suisse. I social media sono parte integrante della nostra realtà. Secondo lei come ha reagito Credit Suisse di fronte a questa situazione?

“Non so come le banche gestiranno questo aspetto. Il tweet è stato pericoloso, ma più pericolosa ancora è stata la non reazione della banca. Né la direzione né il Consiglio di amministrazione si sono fatti sentire. Se fin dall’inizio avessero negato tutto, dicendo che erano accuse senza fondamento avrebbe dato un altro spessore alla cosa. Ma per un mese non si è detto nulla. “

Ora c’è una commissione d’inchiesta parlamentare. Ci sono delle critiche su cosa possa effettivamente uscire da questa inchiesta. Qual è la sua opinione?

“La grande domanda è: Credit Suisse è stato un caso eccezionale, con una direzione incompetente? Se si giungerà a questa conclusione allora non si dovrà cambiare molto nelle regole. Diverso se invece si dirà che è il sistema che non funziona. Ho l’impressione che si arriverà a dire che è stato un caso eccezionale, bisogna adeguare qualche cosa, ma niente di drastico.”